返程投資一般具備如下基本特征

盡管返程投資的過程可能涉及一層或多層境外殼公司及復(fù)雜的關(guān)聯(lián)資本交易,但實際上相關(guān)資本或股權(quán)的最終控制人仍是境內(nèi)居民;境內(nèi)投資者多選擇香港或其他國際避稅地作為境外關(guān)聯(lián)企業(yè)注冊地,根據(jù)商務(wù)部公布的我國實際利用外資數(shù)量排名,香港、英屬維爾京群島、開曼群島和薩摩亞分別名列第一、二、七、九位,國際避稅地的地位非常顯著;在資本流出環(huán)節(jié)往往存在不規(guī)范行為,或者未按規(guī)定履行境外投資管理程序,或者未在審核過程中披露返程投資事項;返程投資會導(dǎo)致“內(nèi)資變外資”,但企業(yè)性質(zhì)改變的同時境內(nèi)主營業(yè)務(wù)并不會發(fā)生改變。

一般說來,內(nèi)地企業(yè)注冊離岸公司的目的有四種:一是準(zhǔn)備到境外上市;二是作為投資跳板;三是注冊控股公司,便于資本運作;四是合法避稅。離岸管轄區(qū)政府只向離岸公司征收年度管理費,除此之外,不再征收任何稅款。而更為重要的是,離岸管轄區(qū)政府規(guī)定這些離岸公司擁有信息豁免權(quán),公司的股東資料、股權(quán)比例、收益狀況等,享有保密權(quán)利,如股東不愿意,可以不對外披露。

離岸公司無外匯管制,資金及盈利自由進出不受限制,而且更容易吸收風(fēng)險投資,也便于風(fēng)險資金的安全撤出。在香港、英屬維爾京群島(BVI)、開曼(Cayman)等這些離岸地設(shè)立公司,從企業(yè)的角度是方便了資本運作,但是同時也容易導(dǎo)致國家外匯流失,境外公司的運作不在國內(nèi)政府的管轄范圍,政府也無可奈何。而且,幾乎所有的國際大銀行都承認這類公司,如美國的大通銀行、香港的匯豐銀行、新加坡發(fā)展銀行、法國的東方匯理銀行等。“離岸”公司可以在銀行開立賬號,在財務(wù)運作上極其方便。目前在這些地區(qū)平均每天都會有一家中國概念的新公司注冊成立。而事實上,這些公司的所有者可能一輩子也不會到公司的注冊地去。

越復(fù)雜越安全的架構(gòu)

民營企業(yè)采用的紅籌股方式,就是在中華人民共和國轄區(qū)以外的地方(一般的做法是在香港或英屬的三個群島:百慕大,維爾京群島)去注冊的一家公司,反過來通過反向收購國內(nèi)準(zhǔn)備上市的主體,把國內(nèi)的公司變更為外商投資的企業(yè),變更完之后以在國外注冊的公司為發(fā)行申請人。收購資金的來源必須是具有合法性。收購資金來源的合法性重要的地方在于下一步上市之前向中國證監(jiān)會申請不反對上市承銷函,這是證監(jiān)會重點考察的。

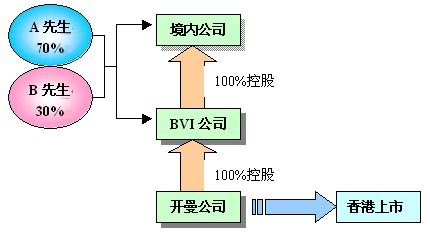

如果發(fā)行人認為股票的流通性是頭等重要的事,他可能會選擇紅籌股發(fā)行,如果他認為主要是籌資,改造公司的治理結(jié)構(gòu),他可能會選擇H股。一般來說,紅籌上市的基本構(gòu)架就是:

- 假設(shè)A先生與B先生共同投資擁有一家境內(nèi)公司,其中甲占注冊資本的70%,乙占注冊資本的30%。

- 為了在香港上市首先按照在內(nèi)地公司的出資比例在英屬維爾京群島設(shè)立公司。收購方和被收購方在合并前后不可有任何的股權(quán)變動,只要收購方即BVI公司和被收購方內(nèi)地公司擁有完全一樣比例的股東,在收購后,內(nèi)地公司的所有運作基本上完全轉(zhuǎn)移到BVI公司中。

- 接著,對BVI公司增資,再與A先生和B先生進行股權(quán)轉(zhuǎn)讓,收購他們擁有的內(nèi)地公司的股權(quán),則內(nèi)地公司變?yōu)锽VI公司的全資子公司。BVI公司在開曼群島或百慕大群島注冊成立一家離岸公司作為日后在香港掛牌上市的公司。

- 然后,BVI公司又將其擁有的內(nèi)地公司的全部股權(quán)轉(zhuǎn)讓給開曼或百慕大公司。

搭好了框架,就能以開曼或百慕大公司的名義申請在香港上市,同時,在上市公司與內(nèi)地公司之間再多設(shè)立一家公司,以利于將來內(nèi)地公司具體經(jīng)營發(fā)生變更或股權(quán)變動時不至影響上市公司的穩(wěn)定性,起到一個緩沖的作用(見圖一)。

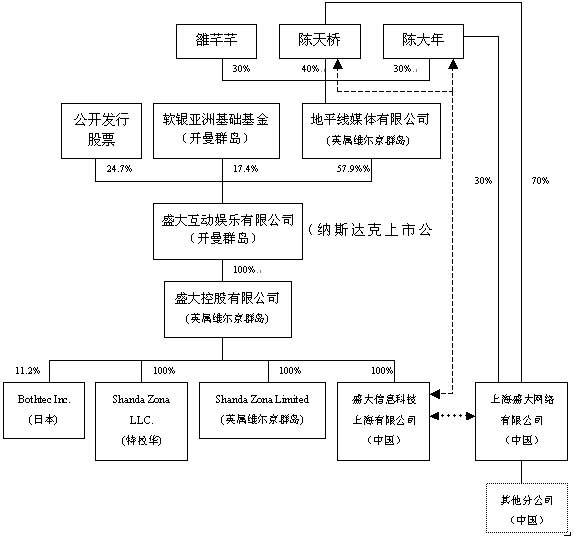

但是往往真正的上市公司架構(gòu)并非如此簡單,例如在美國上市的盛大網(wǎng)絡(luò),使用的也是類似的基本架構(gòu),但是實際上就復(fù)雜多了(見圖二)。